- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Финансы Финансы  Книги Книги  Финансы и статистика - Ковалева А.М. Финансы и статистика - Ковалева А.М. |

Финансы и статистика - Ковалева А.М.

3.3 ХАРАКТЕРИСТИКА ОТДЕЛЬНЫХ ВИДОВ ГОСУДАРСТВЕННЫХ ЦЕННЫХ БУМАГ

Неудачный опыт России в сфере использования государственных ценных бумаг в качестве основного источника покрытия бюджетного дефицита не умаляет достоинств данного финансового инструмента. Дело в правильной организации размещения государственных займов среди юридических и физических лиц.

Богатый опыт организации выпуска и обращения государственных ценных бумаг в экономически развитых странах мира свидетельствует о том, что успех их размещения связан с абсолютной надежностью и высокой ликвидностью, льготами. Так, во многих странах доход по государственным ценным бумагам либо освобожден от налогообложения, либо облагается налогом по льготным ставкам. Кроме того, государственные ценные бумаги предпочтительнее в качестве залога при получении ссуды. Их можно в любой момент продать и таким образом быстро превратить в деньги, а разнообразие видов по срокам, доходности, механизмам размещения и погашения дает возможность инвесторам формировать свой портфель в соответствии с выбранной инвестиционной политикой.

В связи с этим целесообразно более подробно рассмотреть характеристики отдельных видов государственных ценных бумаг, порядок их выпуска и обращения.

Государственные краткосрочные облигации

Общие принципы функционирования российского рынка ГКО были разработаны в рамках российско-американского банковского форума.

ГКО - именная бескупонная (дисконтная) государственная ценная бумага, выпускается в бездокументарной форме, Выпуск оформляется глобальным сертификатом, хранящимся в Банке России. Право собственности на ГКО учитывается в депозитарии или субдепозитариях. Эмитент - Министерство финансов РФ, генеральный агент по обслуживанию выпуска ГКО - Банк России.

Создание и поддержание технологической части рынка ГКО -торговой, расчетной и депозитарной систем - было поручено Московской межбанковской валютной бирже (ММВБ). Наряду с ММВБ к общероссийской сети торговли ГКО подключились Новосибирская Межбанковская валютная биржа и Санкт-Петербургская валютная биржа.

Участники рынка ГКО подразделялись на две категории: дилеры и инвесторы. Дилерами могли быть только инвестиционные институты и банки, заключившие договор с Банком России на выполнение функций по обслуживанию операций с ГКО. Их количество ограничено. Дилер совершал сделки от своего имени и за свой счет, а мог выполнять функции финансового брокера при заключении сделок от своего имени, за счет и по поручению инвесторов, Под инвесторами подразумеваются любые юридические и физические лица, приобретающие облигации и имеющие право на владение ими.

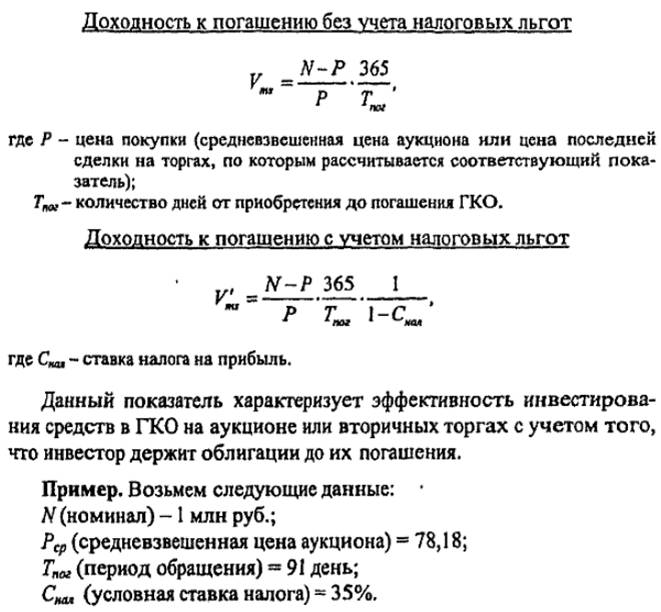

Методика расчета доходности ГКО была разработана Управлением ценных бумаг Центрального банка РФ.

Государственные краткосрочные облигации представляли собой дисконтную ценную бумагу, которая размещалась на аукционах и обращалась на вторичном рынке с дисконтом (по цене ниже номинала). Погашение облигаций осуществлялось по их номинальной стоимости, и разница между ценой погашения (номиналом) и ценой приобретения на аукционе или вторичных торгах и представляла собой доход инвестора.

Важное значение имел тот факт, что доходы инвесторов, полученные от операций с ГКО, до 1997 г. освобождались от налогов, позднее данный доход стал объектом налогообложения по ставке 15%.

При расчете доходности учитывались следующие параметры: цена приобретения (курс), срок обращения, налоговые льготы.

Официальная методика расчета доходности базировалась на формуле простых процентов.

Облигации федерального займа

В июне 1995 г. был введен в обращение еще один вид государственных ценных бумаг - облигации федерального займа (ОФЗ). ОФЗ-первые среднесрочные ценные бумаги, которые появились в Российской Федерации. Они выпускались сроком на 1 год и две недели (нужен срок более года, чтобы ценная бумага считалась среднесрочной). Выпуск данной ценной бумаги был связан с желанием Минфина РФ удлинить сроки государственных заимствований, расширить спектр финансовых инструментов государственного заимствования. Эмитентом облигаций федеральных займов также выступил Минфин. Общий объем эмиссии определялся в пределах лимита государственного внутреннего долга, устанавливаемого федеральным законодательством о федеральном бюджете на соответствующий финансовый год.

Владельцами облигаций могли быть как юридические, так и физические лица, резиденты и нерезиденты. Генеральным агентом по обслуживанию выпусков облигаций федеральных займов выступал Центральный банк РФ.

Основные параметры выпуска ОФЗ во многом совпадают с параметрами ГКО.

Значительным отличием облигаций федерального займа от ГКО является то, что эти ценные бумаги - купонные, доход по которым выплачивался раз в квартал и ориентирован.на доходность по государственным краткосрочным облигациям, обращающимся на вторичном рынке. Величина купонного дохода рассчитывалась отдельно для каждого периода его выплаты и объявлялась по первому купону не позднее чем за семь дней до даты начала размещения; по следующим купонам, включая последний, - не позднее чем за семь дней до даты выплаты дохода по предшествующему купону.

Проценты по первому купону исчислялись с даты выпуска облигации до даты его выплаты. В последующие купонные периоды проценты начислялись, начиная с даты предшествующих выплат до даты текущей выплаты. В последний купонный период проценты начислялись аналогичным образом вплоть до даты погашения облигации.

По условиям первого выпуска ОФЗ процентная ставка купонног го периода определялась на основе расчета средневзвешенной доходности по ГКО в предшествующие четыре торговые сессии на вторичном рынке на Московской межбанковской валютной бирже. Причем в расчет брались только те выпуски краткосрочных облигаций, погашение которых приходилось на дату, находящуюся в промежутке 30 дней «до» и 30 дней «после» объявленной даты выплаты очередного купона,

Размер купонного дохода по одному купону первого выпуска составлял 52,88%, второго выпуска - 80,65% годовых.

Существенное отличие среднесрочных ценных бумаг от краткосрочных ярко проявляется на вторичном рынке, когда при заключении сделок с ОФЗ наряду с выставленной ценой и объемом заявки появляется еще один параметр - сумма накопленного дохода. Она рассчитывается как часть купонного дохода, пропорциональная времени, на протяжении которого облигация находилась во владении держателя. Поэтому при заключении сделки с ОФЗ покупатель помимо номинальной стоимости облигации и курсовой надбавки должен уплатить продавцу накопленный купонный доход.

В августе 1997 г. Центральный банк РФ приступил к продаже облигаций федерального займа (ОФЗ с постоянным купоном) со сроком обращения более четырех лет. Эти облигации были выпущены Министерством финансов РФ в ходе переоформления долга правительства ЦБ РФ. Этот долг сформировался в 1992-1994 гг., когда ЦБ РФ выдавал кредиты на финансирование дефицита федерального бюджета.

Created/Updated: 25.05.2018

|

|