- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Бухгалтерский учет, аудит Бухгалтерский учет, аудит  Книги Книги  Бухгалтерський облік у галузях економіки - Захожай В.Б. Бухгалтерський облік у галузях економіки - Захожай В.Б. |

Бухгалтерський облік у галузях економіки - Захожай В.Б.

3.3. Облік паливно-мастильних матеріалів (ПММ)

Облік витрат на автотранспортних підприємствах (АТП) здійснюється відповідно до П(С)БО 16 "Витрати" та Методичних рекомендацій з формування собівартості перевезень (робіт, послуг) на транспорті, затверджених наказом Міністерства транспорту України від 05.02.01 № 65.

До витрат, пов'язаних з експлуатацією автотранспорту, можна віднести такі:

• витрати на ПММ;

• витрати на проведення ТО, ремонт автотранспорту, на придбання запчастин;

• витрати, пов'язані із заміною шин, акумуляторів, забезпеченням наявності в автомобілях вогнегасників і аптечок;

• витрати, пов'язані з техоглядом автотранспортного засобу;

• витрати, пов'язані із сплатою податків і зборів (податок з власників автотранспортних засобів, збір за забруднення навколишнього середовища);

• витрати, пов'язані з обов'язковим страхуванням цивільної відповідальності власників транспортних засобів;

• витрати, пов'язані із забезпеченням місць для стоянки і зберігання автотранспорту;

• витрати, пов'язані з амортизацією автотранспортного засобу.

Якщо на етапі придбання автотранспорту методологія бухгалтерського і податкового обліку не мала принципових відмінностей залежно від того, який саме автотранспортний засіб придбаний (легковий чи вантажний), то на стадії відображення витрат, пов'язаних з експлуатацією автомобіля, цей аспект має певне значення так само, як і вид діяльності підприємства-користувача-власника, мета використання автомобіля і ряд інших чинників.

Бухгалтерський облік ПММ ведуть на рахунку 203 за видами і місцем знаходження (на складах, у баках автомобіля).

Надходження ПММ на підприємство відбувається таким чином:

• за оплату коштами;

• за бартером;

• безоплатно отримані;

• внесок до статутного капіталу;

• при виявленні надлишків під час проведення інвентаризації.

Згідно з П(С)БО 9 "Запаси" ПММ належать до складу запасів за первісною вартістю. Первісна вартість ПММ залежить від способу надходження і складається із таких елементів:

• вартості придбання у постачальника, за винятком непрямих податків;

• ввізного мита (при імпорті);

• непрямих податків, які не відшкодовуються підприємству;

• транспортно-заготівельних витрат;

• інші витрати, пов'язані з придбанням і доведенням ПММ до стану, в якому вони будуть використовуватися у запланованих цілях.

Крім того, АТП фактично купують ПММ одним із таких способів:

• за талони;

• з доставкою на заправний пункт або склад підприємства з подальшим відпуском їх в експлуатацію (використання);

• за готівку із складанням авансового звіту.

Приклад. Підприємство придбало 500 л бензину А-76 на суму 730 грн. Крім того, сума ПДВ становить 146 грн. При цьому бензин залишається на відповідальному зберіганні АЗС і буде відпускатися у міру необхідності за талони номіналом 10 л кожний. Відображено бухгалтерське проведення (табл. 3.1).

Таблиця 3.1

Кореспонденція рахунків придбання ПММ за кошти

| № п/п | Зміст операції |

Кореспонденція рахунків |

||

|

Д-т |

К-т |

Сума, грн. |

|

1 |

Відображено здійснену передоплату продавцеві |

371 |

311 |

876 |

2 |

Відображено податковий кредит з ПДВ |

641 |

644 |

146 |

3 |

Відображено оприбуткування бензину у вигляді талонів |

203/та-лони на бензин |

631 |

730 |

4 |

Відображено списання податкового кредиту |

644 |

631 |

146 |

5 |

Здійснено залік заборгованості |

631 |

371 |

876 |

6 |

Відображено отриманий за талонами бензин |

203/бен- зину у баках |

203/та-лони на бензин |

58 |

Приклад. Підприємство за бартерним контрактом придбало бензин А-95 у кількості 1000 л в обмін на товари (обмін неподібними активами). Облікова вартість товарів становить 1500 грн. Контрактна вартість угоди становить 1800 грн, крім того ПДВ — 360 грн. Бензин оприбутковано в повному обсязі. Перша подія — відвантаження товару (табл. 3.2).

Таблиця 3.2

Кореспонденція рахунків придбання ПММ за бартером

| № п/п | Зміст операції |

Кореспонденція рахунків |

||

Д-т |

К-т |

Сума, грн. |

||

1 |

Відвантажено товар |

902 |

281 |

1500 |

2 |

Відображено дохід від продажу товарів |

361 |

702 |

2160 |

3 |

ПДВ (зобов'язання) |

702 |

641 |

360 |

4 |

Відображено фінансовий результат від реалізації товару |

702 791 |

791 902 |

1800 1500 |

5 |

Відображено отримання бензину за бартером |

203/бензин на складі |

631 |

1800 |

6 |

ПДВ (кредит) |

641 |

631 |

360 |

7 |

Відображено залік за бартером |

631 |

361 |

2160 |

Якщо ПММ надходять на підприємство як внесок до статутного капіталу, то первісною їх вартістю буде узгоджена засновниками справедлива вартість. У бухгалтерському обліку така операція відображається за Д-т 203 і К-т 745. Аналогічно, якщо ПММ безоплатно надходять на підприємство або в обмін на подібні активи, то їх первісною вартістю буде справедлива вартість. У бухгалтерському обліку буде відображено проведення Д-т 203 і К-т 46. Згідно з П(С)БО 19 "Об'єднання підприємств" справедлива вартість — це вартість сучасного (сьогоднішнього) придбання на ринку.

При безоплатному отриманні ПММ у підприємства виникають валові доходи (ВД). У звітному періоді, в якому будуть використані такі ПММ, валові витрати (ВВ) підприємства відповідно до п. 5.9 Закону про прибуток збільшаться, але в цілому підприємство за безоплатно отриманими ПММ не буде мати ВВ.

Придбання ПММ підзвітною особою. Приклад. Підзвітною особою на АЗС були придбані ПММ на суму 500 грн, крім того, ПДВ — 100 грн. Придбані ПММ використовуватимуться для вантажного автомобіля (табл. 3.3).

Таблиця 3.3

Кореспонденція рахунків придбання підзвітною особою

| № п/п | Зміст операції |

Кореспонденція рахунків |

||

|

Д-т |

К-т |

Сума, грн. |

|

1 |

Видано аванс під звіт з каси |

372 |

301 |

600 |

2 |

На підставі затвердженого авансового звіту оприбутковано ПММ |

203 |

372 |

500 |

3 |

Відображено ПДВ (кредит) |

641 |

372 |

100 |

Списання ПММ. Фактичне списання ПММ здійснюється згідно з наказом Міністерства транспорту України від 10.02.98 № 43 Про затвердження норм витрат ПММ на автомобільному транспорті на підставі подорожніх листів.

При цьому слід врахувати, що списанню підлягають не фактично витрачені ПММ (залишок пального в баку + кількість заправленого пального - залишок пального в баку після повернення автомобіля), а нормативне, розраховане витрачання ПММ.

Нормування витрат палива — це встановлення допустимої межі його використання в певних умовах експлуатації автомобілів, для чого застосовуються базові лінійні норми, встановлені залежно від моделей автомобілів, та система нормативів і коригувальних коефіцієнтів, які враховують виконану транспортну роботу, кліматичні, дорожні та інші умови експлуатації.

Технологічними нормами є лінійні норми (допустима межа витрат палива), вони включають витрати палива для здійснення транспортування вантажів перевезення пасажирів. Витрати на гаражні й інші господарські потреби, не пов'язані безпосередньо з технологічними процесами, не включаються до лінійних норм і встановлюються окремо.

Для автомобілів встановлені такі норми витрат палива:

• базова лінійна норма на пробіг автомобіля на 100 км;

• норма виконання транспортної роботи (враховує додаткові витрати палива при русі автомобіля з вантажем) — на 100 т/км;

• норма на одну тонну спорядженої маси (враховує додаткові умови витрати пального при зміні спорядженої маси автомобіля, причепа, напівпричепа);

• норма поїздки з вантажем (враховує збільшення витрат пального, пов'язане з маневруванням і виконанням операцій завантаження-розвантаження) — на одну поїздку;

• норма на виконання спеціальної роботи на 100 км;

• норма на роботу спеціального обладнання, встановленого на автомобілях — на годину або виконану операцію;

• норма на роботу незалежного обігрівача — на одну годину роботи незалежного обігрівача.

Базові лінійні норми витрат пального встановлені у таких одиницях вимірювання:

• для дизельних автомобілів та автомобілів, що працюють на зрідженому (скрапленому) нафтовому газі та бензині, — у літрах на 100 км пробігу (л/100 км);

• для автомобілів, що працюють на стисненому природному газі, у м куб на 100 км;

• для газодизельних автомобілів норми витрат стисненого природного газу, — в м куб. на 100 км.

Розрахунок нормативної витрати пального

для різних типів рухомого складу автомобільного транспорту

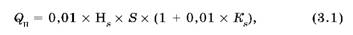

Для легкових автомобілів і автобусів (табл. 3.4) нормативна витрата пального розраховується за формулою

де (Qн— нормативна витрата пального, л (м3);

Hs— базова лінійна норма витрати пального, л/100 км (м3/100 км);

S — пробіг автомобіля, км;

Кs — сумарний коефіцієнт, що коригує, %.

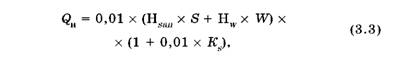

У разі використання на легкових автомобілях чи автобусах у зимовий період незалежних обігрівачів витрата пального на роботу обігрівача враховується в загальних нормативних витратах пального таким чином:

де НOH — норма витрати пального на роботу незалежного обігрівача, л/год;

Тон — тривалість роботи обігрівача (розраховується згідно з п. 1.8 залежно від тривалості роботи автомобіля на лінії і температури навколишнього середовища), год.

При експлуатації легкових автомобілів і автобусів з причепами, які виконують транспортну роботу, що враховується в тонно-кілометрах, нормативні витрати пального розраховуються для них, як і для вантажних автомобілів, що працюють із причепами

(п. 4.4).

Якщо транспортна робота для зазначених автомобілів не враховується, до них згідно з пп. 3.1.11 застосовується коефіцієнт підвищення лінійної норми витрати пального для автомобіля з причепом, розрахований з обліком спорядженої маси причепа.

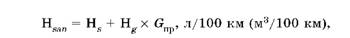

Для бортових вантажних автомобілів і сідельних тягачів у складі автопоїздів, автомобілів-фургонів і вантажо-пасажирських автомобілів, які виконують роботу, що враховується в тонно-кілометрах, нормативна витрата пального розраховується за формулою

Де Нsan — лінійна норма витрати пального на пробіг автопоїзда:

де Нs — базова лінійна норма витрати пального на пробіг автомобіля, л/100 км (м3/100 км);

Нg — норма витрати пального на одну тонну спорядженої маси причепа чи напівпричепа згідно з п. 1.4, л/100 т/км (м3/100 т/км);

Gпр — споряджена маса причепа чи напівпричепа, т;

Нw — норма на транспортну роботу згідно з п. 1.3, л/100 т/км (м3/100 т/км);

W — обсяг транспортної роботи, т/км;

(W = Gван х Sван , де Gван — маса вантажу, Sван — пробіг з вантажем).

При буксируванні автомобілів, при їхньому перегоні в спареному стані нормативна витрата пального обчислюється, як і для автопоїздів.

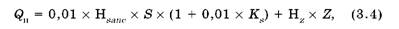

Для автомобілів-самоскидів і самоскидних автопоїздів нормативні витрати пального визначаються за формулою

де Нsanc — лінійна норма витрати пального самоскидного авто-поїзда, л/100 км (м3/100 км),

де НS — базова лінійна норма витрати пального на пробіг автомобіля-самоскида з урахуванням транспортної роботи, л/100 км

(м3/100 км);

НW — норма витрати пального на транспортну роботу і споряджену масу чи причепа напівпричепа згідно з п. 1.3, л/100 т / км (м3/100 т / км);

Gпр — споряджена маса причепа чи напівпричепа, т;

g — вантажопідйомність причепа, т;

НZ — норма витрати пального на поїздку з вантажем автомобіля-самоскида згідно з п.1.5, л (куб. м);

Z — кількість поїздок з вантажем.

У разі роботи автомобілів-самоскидів з коефіцієнтом використання вантажопідйомності вище 0,5 допускається нормування витрати пального згідно з п. 4.4. У цьому разі за базову лінійну норму приймається базова лінійна норма для відповідного базового бортового автомобіля, скоригована за різницею споряджених мас цих автомобілів.

Таблиця 3.4 Витрати пального легковими автомобілями (з наведенням ідентифікаційних даних)

| Модель (модифікація) автомобіля |

Робочий об'єм двигуна, Vр, куб. см |

Максимальна потужність двигуна Ne, кВт |

Тип коробки передач (КП) |

Конструктивні особливості |

л/100км |

ВАЗ-1111 |

649 |

21,5 |

4М |

|

6,5 |

ВАЗ-2101, ВАЗ-21013 |

1198 |

44,1 |

4М |

|

8,9 |

ВАЗ-21011 |

1294 |

47,7 |

4М |

|

9,1 |

ВАЗ-21016 |

1294 |

47,7 |

4М |

|

9,1 |

і т. д. |

|

|

|

|

|

Приклад. Визначити норму списання пального (табл 3.5) для автобуса ГАЗ-3221 "Газель" з робочим двигуном 2300 м3, максимальна потужність двигуна 73,5 кВт, тип коробки передач 5М, загальна пасажиромісткість — 9 + 1 чол., різниця спорядженої маси — 0,68 т. Пробіг відповідно показникам спідометра становить 1200 км. Норма становить 19 л/100 км.

Н = 19 + 0,68 х 2 = 20,36 л/100 км;

20,36 л/100 км х 1200 : 100 = 244,32 л;

Вартість 244,32 х 1,0 грн = 244,32 грн.

Перевищення фактичної кількості витрачених ПММ над нормативними показниками розглядається як перевитрата палива іТаблиця 3.5 Кореспонденція рахунків при списанні пального

| № п/п | Зміст операції |

Кореспонденція рахунків |

||

|

Д-т |

К-т |

Сума, грн. |

|

1 |

Списано паливо в межах норми |

23 (92,93) |

203/бен-зин у баках |

244,32 |

його вартість стягується з водія відповідно до Порядку визначення розміру збитків від розкрадання, нестачі, знищення (псування) матеріальних цінностей, затверджено Постановою КМ України від 22.01.96 № 116.

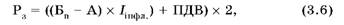

Розмір збитку визначається за формулою

де Рз — розмір збитку;

Бв — балансова вартість;

А — амортизація;

Іінфл — індекс інфляції;

ПДВ — сума ПДВ.

Слід зазначити, що сума списання не повинна бути меншою ніж 50 % балансової вартості ТМЦ.

Аналогічно визначається вартість ПММ при виявленні нестачі (див. табл. 3.6) під час проведення інвентаризації. Але перед цим має бути враховано суму нестачі, що виникла через природну втрату нафтопродуктів, яка передбачена Нормами природних втрат при перевезенні, зберіганні і відпуску нафтопродуктів.

Приклад. На підприємстві, розташованому в м. Києві (ІІ кліматична зона), за станом на 05.01. ц. р. була проведена інвентаризація ПММ, які зберігалися в наземних сталевих резервуарах більше одного місяця. За обліковими даними на складі до проведення інвентаризації зберігалося 1500 кг бензину А-76. Внаслідок інвентаризації виявлена нестача бензину А-76, що належить до І групи нафтопродуктів (норма 0,09 кг на 1 т) у кількості 11 кг. Облікова вартість бензину становить 1,85 грн за 1 кг. Інвентаризаційна комісія визначила, що винною особою є матеріально-відповідальна особа. Індекс інфляції становить 1,01. Визначити суму природних втрат, розмір нестачі, відобразити бухгалтерські проведення.

Сума природних втрат бензину в межах норми становить 1,5 х

х 0,09 = 0,135 кг, або 0,25 грн.

Нестача понад норму становить 11 - 1,135 = 10,865 кг.

Сума, що підлягає відшкодуванню ((10,865 х 1,85) х 1,01 + + (10,865 х 1,85 х 0,2 %)) х 2 = (20,10 х 1,01 х 4,02) х 2 = = 48,64 грн.

Таблиця 3.6 Кореспонденція рахунків при виявленні і відшкодуванні нестачі

| № п/п | Зміст операції |

Кореспонденція рахунків |

||

|

Д-т |

К-т |

Сума, грн. |

|

1 |

Відображено списання бензину у межах норм природних втрат |

947 |

203/бензин на складі |

0,25 |

2 |

Відображено суму нестачі |

947 |

203/бензин на складі |

20,10 |

3 |

Відображено суму нестачі, що підлягає відшкодуванню |

375 |

716 |

48,64 |

4 |

Відображено відновлення податкового кредиту з ПДВ (методом "червоне сторно") |

641 |

716 |

4,02 |

5 |

Відображено нарахування податкового зобов'язання з ПДВ (8,04-4,02) |

716 |

641 |

4,02 |

6 |

Відображено зобов'язання перед бюджетом, обчислені з огляду на перевищення суми відшкодування над сумою збитку (20,50 = 48,64 - 8,04 - 20,10) |

716 |

641 |

20,50 |

7 |

Віднесено суми на фінансовий результат |

791 716 |

947 791 |

20,35 20,10 |

8 |

Сума утримана із зарплати (внесено готівкою) |

66 (30) |

375 |

48,64 |

Якщо винна особа не встановлена |

||||

9 |

Методом "червоне сторно" відновлено ПДВ |

641 |

644 |

4,02 |

10 |

Сума ПДВ виключена із податкового кредиту |

947 |

644 |

4,02 |

11 |

Сума виявленої нестачі списана на витрати звітного періоду |

947 |

203/бензин на складі |

20,10 |

12 |

Віднесено суми на фінансовий результат |

791 |

947 |

24,12 |

Списання ПММ здійснюється відповідно до П(С)БО 9 "Запаси" за одним із методів: ідентифікованим, середньозваженої вартості, ЛІФО, ФІФО, який має бути зафіксований у наказі про облікову політику підприємства.

Для правильного відображення витрат особливе місце займає податковий облік. Якщо легковий автомобіль використовується підприємством не для надання транспортних послуг громадянам або стороннім організаціям, то витрати на ПММ не будуть включатися до складу валових витрат звітного періоду (п. 5.4.10 Закону України "Про прибуток").

Якщо на підприємстві використовуються автомобілі як для адміністративних цілей, так і для надання транспортних послуг, то з придбанням ПММ виникають труднощі при формуванні валових витрат, оскільки до фактичного використання підприємство не знає, для якого автомобіля буде використана певна кількість ПММ. У даній ситуації підприємство використовує один із способів:

1) при придбанні ПММ (за першою подією) збільшувати суму валових витрат і податкового кредиту з ПДВ. Після закінчення звітного періоду, зробивши розрахунок ПММ, використаних на адміністративні цілі, зменшити валові витрати і відкоригувати податковий кредит з ПДВ;

2) при придбанні ПММ не включати їх вартість до складу валових витрат і не збільшувати суму податкового кредиту з ПДВ. А після закінчення звітного періоду такі ПММ не братимуть участь у перерахунку приросту/збитку балансової вартості запасів згідно з п. 5.9 Закону України "Про прибуток". До складу ВВ буде включатися вартість ПММ фактично витрачених при експлуатації вантажного автомобіля.

Created/Updated: 25.05.2018

|

|