- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Банковское дело Банковское дело  Книги Книги  Грошово-кредитні системи зарубіжних країн - Іванов В.М. Грошово-кредитні системи зарубіжних країн - Іванов В.М. |

Грошово-кредитні системи зарубіжних країн - Іванов В.М.

Тема 1. ПРЕДМЕТ І ЗАВДАННЯ КУРСУ "ГРОШОВО-КРЕДИТНІ СИСТЕМИ ЗАРУБІЖНИХ КРАЇН"

1.1. Предмет і завдання курсу

"Грошово-кредитні системи зарубіжних країн" — загальнотеоретичний курс, предметом якого є вивчення суті грошово-кредитних систем країн з розвиненою ринковою економікою, основних етапів та особливостей їх розвитку, а також ознайомлення з перспективами становлення грошово-кредитних систем країн, що розвиваються.

Пропонований курс тісно пов'язаний з дисциплінами "Гроші і кредит", "Основи банківської справи" та "Фінанси". Цей зв'язок простежується через такі категорії, як гроші, кредит, банки, грошові й кредитні системи. Курс є самостійним розділом економічної науки, що вивчає особливості акумулювання грошей, суть кредитних відносин та інститутів, що їх організовують. Його специфіка полягає у розгляді цих питань з погляду закону грошового обігу, взаємозв'язків грошової, кредитної та валютної систем з економічною кон'юнктурою, а також впливу спеціальних фінансово-кредитних інститутів на процес суспільного відтворення.

Виходячи з викладеного можна сформулювати основні завдання курсу:

• зрозуміти суть та основні етапи еволюції грошово-кредитних систем країн з розвиненою ринковою економікою;

• ознайомитися з процесами інтеграції у грошово-кредитній сфері;

• показати сучасний стан грошово-кредитних систем розвинених країн і механізм грошово-кредитного регулювання;

• охарактеризувати грошово-кредитну політику країн з розвиненою ринковою економікою;

• розглянути наслідки розпаду радянської грошово-кредитної системи та способи формування національних кредитних систем у колишніх республіках СРСР;

• простежити закономірності та перспективи розвитку грошово-кредитних систем країн, що розвиваються.

Для розв'язання цих завдань використано методи системного підходу, діалектики та історизму.

Метод системного підходу передбачає розгляд категорій і понять курсу як сукупності відносин, взаємопов'язаних з процесом суспільного відтворення, дослідження внутрішньої структури сучасних грошово-кредитних систем, аналіз взаємодії структурних елементів цих систем.

Метод діалектики грунтується на вивченні економічних категорій і понять у процесі їх розвитку, еволюції від нижчого рівня до вищого.

Метод історизму полягає в тому, що кожне явище розглядається у зв'язку з конкретним історичним періодом.

1.2. Банківська система

Банківська система — це сукупність банків і банківських інститутів, що існують у тій чи іншій країні у певний історичний період і є складовою кредитної системи, у їх взаємозв'язку.

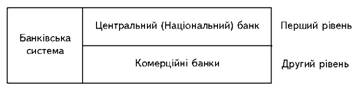

Розглянемо будову банківської системи (рис. 1).

Банківські системи характеризуються, як правило, дво- або трирівневою структурою.

Рис. 1. Будова банківської системи

Перший рівень банківської системи становить центральний (Національний) банк, який відповідає за підтримання стабільності національних грошей і функціонування банківської системи.

На другому рівні перебувають комерційні банки, які виконують активні (надання позичок, інвестування) й пасивні (залучення вкладів) операції та надають банківські послуги.

Проте є ознаки, властиві усім системам, що функціонують у ринковій економіці.

Банки є основою кредитної системи країн і посередниками між тими, хто заощаджує гроші, і тими, хто їх інвестує. Вклади, залучені банками (боргові зобов'язання), разом з власним акціонерним капіталом включають до пасивів. Банк розміщує у себе кошти, що концентруються в різноманітні активи, — позички, цінні папери, грошову готівку та резерви. Склад і структуру активів і пасивів банку відображають у банківських звітах; у них активи дорівнюють сумі зобов'язань і власного капіталу, тобто пасивам.

Сучасна банківська справа грунтується на системі часткових резервів. Центральний банк встановлює норму обов'язкових резервів, тобто частку активів, яка у вигляді готівкових грошей і коштів у нього на рахунку становить резерв комерційного банку. Змінюючи розмір банківських резервів, можна регулювати перетік грошової маси через банк.

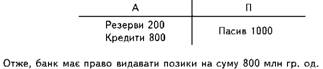

Приклад. Норма обов'язкових резервів становить 20 % суми пасивів банку. Якщо пасиви комерційного банку дорівнюють 1000 млн гр. од., то обсяг його обов'язкових резервів становитиме 200 млн гр. од. У спрощеному балансі (Т-рахунку) це має такий вигляд:

Важливим економічним нормативом регулювання діяльності банків є норматив платоспроможності банку (НП). Його визначають як співвідношення власних коштів (капіталу) банку і сумарних активів:

У США норматив платоспроможності становить 6 %, в Україні — 8, у деяких країнах — 4 %.

Спробуємо встановити взаємозв'язок банківської системи і грошей. Більшість економістів визначають суть грошей через притаманні їм функції — лічильної одиниці, засобу обігу, засобу заощадження.

Згідно з традиційним поглядом гроші — це специфічний товар, що виконує у суспільстві роль загального еквівалента вартості.

Щоб відповісти на питання, як створюються гроші, потрібно проаналізувати грошовий ринок, у тому числі пропозицію грошей.

Created/Updated: 25.05.2018

|

|